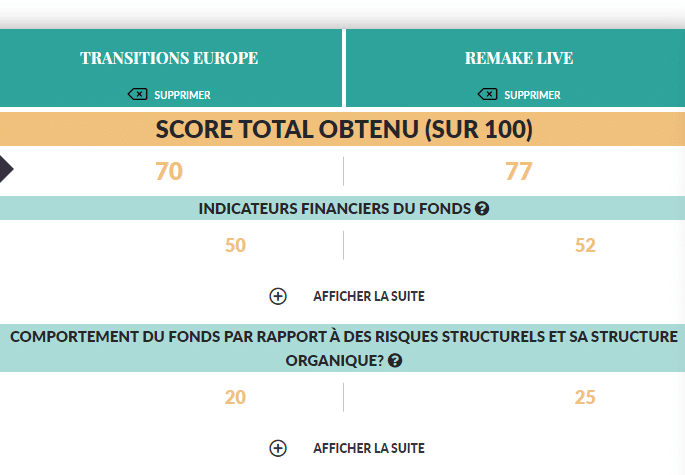

Quoiqu’il en soit il y a beaucoup d’autres critères, que celui du rendement, à analyser quand vous allez investir en SCPI, car c’est un placement qui se fait sur des dizaines d’années, pas sur un an (durée de détention moyenne des SCPI : 23 ans)

Concernant le TAEM

Mécanisme du délai de jouissance

Je fais justement ce calcul pour montrer l’impact du délai de jouissance sur le TDVM.

#scpi #remake #iroko #investissement #transitioneurope #epsilon #sogenial #arkea #upeka #immobilier #classementscpi #alderan #comete #atlandvoisin #epargnepierreeurope #login #theoreim #wemo #wemoone

Foncières cotées : Une exploitation durable et systématiquement rentable confirmée

Alors que certains oiseaux de mauvais augure prédisaient un hiver polaire pour l’immobilier, les foncières cotées viennent de prouver qu’elles ont le cuir bien plus solide qu’on ne l’imaginait en ce début d’année 2026. Imaginez un navire de haute mer…

Imaginez un instant que votre portefeuille de SCPI soit un jardin luxuriant. Pendant des décennies, la plupart des investisseurs ne scrutaient que les fruits tombant chaque trimestre : le fameux rendement. Mais en 2026, le regard a radicalement changé. On…

Imaginez un vaste échiquier où chaque pièce déplacée représente des millions d’euros et des milliers de mètres carrés. Dans ce tournoi permanent qu’est l’immobilier d’entreprise, certains joueurs se distinguent par leur agilité et leur vision à long terme. En ce…